随着美联储激进加息,美元持续走强,多国面临输入型通胀加剧和本币贬值的危机。10月28日,日本总务省数据显示,日本东京都10月核心消费价格指数同比增长3.4%,该指数已连续14个月上涨。分析人士指出,日本目前受到通胀和日元快速贬值的双重压力。 而在10月27日,为应对欧元区通胀高企、能源危机、欧元贬值等复杂局面,欧洲中央银行再次加息75个基点。这是欧洲央行今年第三次加息,也创下该行历史上最大幅度的两次连续加息。

作为全球经济的重要组成部分,欧元区和日本在面对高通胀以及疲软的欧元和日元时,央行货币政策在对抗通胀和推动经济增长之间左右为难。而这种情况背后的推手是美国及美元霸权。以货币政策和汇率为重要工具,美国借助美元霸权不断推升全球通胀和债务水平,挤压各国货币政策空间,并通过驱动全球紧缩潮将世界经济推向衰退。

美国操纵美元指数周期引发全球多次危机

美元霸权是二战后至今世界体系中的一个重要特征,这项特权基于美元作为全球头号支付货币和储备货币的独特地位。

依托美元霸权,美国可以转嫁国内危机,甚至人为制造别国的金融危机,收割他国财富。而“美元指数”作为衡量美元对外币价值的标志,记录了美元霸权多次引发危机的行径。

什么是美元指数?

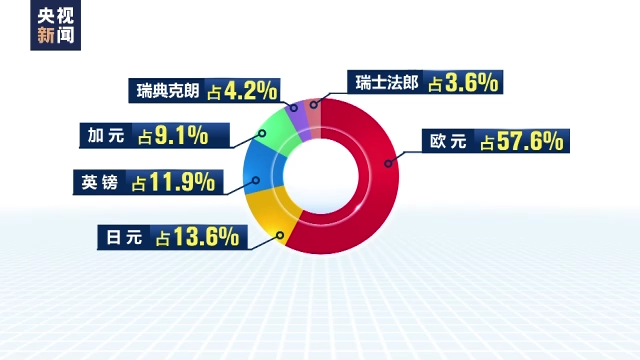

“美元指数”是综合反映美元在国际外汇市场汇率情况的指标,通过以加权方式计算美元对六种主要货币的汇率变化程度,来衡量美元的强弱程度,并以100点为强弱分界线。举例来看,如果美元指数为120,意味着美元相对于六种主要货币升值了20%。这六种主要货币分别为欧元、日元、英镑、加元、瑞典克朗和瑞士法郎,其中欧元所占权重为57.6%、日元占13.6%、英镑占11.9%、加元占9.1%、瑞典克朗占4.2%、瑞士法郎占3.6%。

纵观近几十年历史,美元指数呈现比较明显的周期波动特征。在一般情况下,美国利率下跌,美元指数的走势就疲软;美国利率上升,美元指数走势上扬。美联储通过调整其货币政策,人为操纵美元强弱变化,而美元走强和走弱都会给世界经济和不同国家制造危机。

美联储推动美元升值 引发拉美债务危机

在20世纪70年代,美联储实行低利率政策刺激投资与就业,让美元贬值。一些拉美国家趁机借入大量低利息的美元,投资石油开发。70年代末80年代初,美联储把隔夜拆借利率提高到了20%,美元升值,石油价格下跌,美元指数一路狂飙,在1985年飙升至该指数的历史最高点,接近165。而那些借美元开采石油的拉美国家则一下子掉进了美元的陷阱,多国相继爆发债务危机,随之而来的80年代也因此被称作拉美“失去的十年”。

美国寻求美元贬值 缔造广场协议重创日本

强势美元让美国从世界各地吸引到了大量资本,但也损害了美国出口竞争力,导致美国出现巨额贸易逆差。因此,美国转而寻求让美元贬值,当时拥有巨额对美贸易顺差的日本成为美国纠正贸易不均衡行动的首要目标。

1985年9月,美、英、法、联邦德国、日本签订了著名的“广场协议”,同意联合干预外汇市场,诱导美元相对于日元贬值。广场协议签订后,美元迅速贬值,美元指数大幅下降。在不到三年的时间里,美元对日元贬值了50%。日元走强对日本以出口为基础的工业造成巨大冲击。最终,在20世纪80年代末,日本经济泡沫被强行挤破,从此深陷流动性陷阱,一蹶不振十几年。

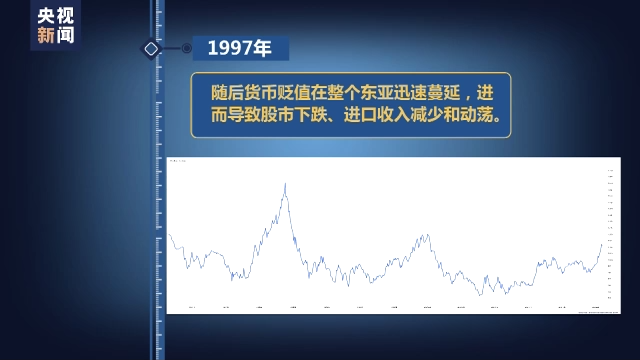

强势美元指数触发东南亚金融危机

1995年,随着广场协议的废除,美元指数进入了又一轮上升周期。当时,东南亚多国实行固定汇率制度,它们的货币间接地或直接地与美元挂钩。美元走强带动东南亚多国货币升值,最终降低其出口竞争力。同时这些国家的政府和相关金融机构发现越来越难以借入美元来补贴本国产业,并维持与美元挂钩的汇率。这些压力在1997年达到了顶点,在华尔街资本攻击下,泰国货币市场首先出现了崩溃,随后货币贬值在整个东亚迅速蔓延,进而导致股市下跌、进口收入减少和动荡。

美元强势周期到来 全球金融市场再迎动荡

今年3月,美联储开启新一轮加息周期应对高通胀,已连续进行5次加息,累计加息300个基点。这为美元带来支撑,美元指数今年出现大幅上升,一度触及20年来高点。

每一轮美元强势周期都是美国转嫁国内风险的动荡期,也是新兴经济体的风险高发期。世界银行网站8月发表的一篇评论文章指出,今年以来,美元指数一路狂飙,强势美元对新兴市场国家造成多重负面影响,除了让这些国家主权债务领域面临更多压力外,还会导致多国经济增长受到抑制,输入型通货膨胀加剧。

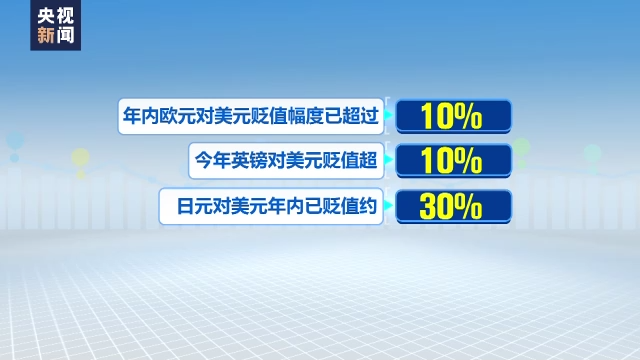

不仅是新兴经济体,本轮美元强势周期同样给发达经济体,特别是欧元区带来不小风险。今年7月,欧元对美元汇率自2002年12月以来首次跌破平价。年内欧元对美元贬值幅度已超过10%。其他用于计算美元指数的货币也同样暴跌,今年英镑对美元贬值超10%,日元对美元年内已贬值约30%。

反对美元霸权 多国开启“去美元化”进程

由于“美元霸权”不断收割世界财富、威胁越来越多国家的经济安全,美元地位正在遭遇国际社会越来越多的质疑。

不少国家越来越意识到,有必要摆脱美元的统治地位,并采取实际行动开始了“去美元化”进程。

国际货币基金组织公布的数据显示,过去20年里,美元在全球外汇储备中的占比整体呈现下降趋势,今年一季度的占比为58.88%,显著低于2000年前后超过70%的占比,这表明各国央行在逐步减持美元。

从具体国家来看,为了降低西方制裁对本国经济的伤害,俄罗斯已经率先宣布推动“去美元化”,其中标志性一点就是俄罗斯央行不断减持美元在国际储备中的份额,到今年1月,美元份额已减少到10.9%。另外,俄罗斯4月起向“不友好”国家和地区供应天然气时改用卢布结算,俄政府还表示不排除将这种结算模式推广到其他领域。

伊朗外汇市场于7月19日启动伊朗里亚尔/俄罗斯卢布货币交易。7月26日,伊朗经济部长表示已确认在伊朗同俄罗斯的经济和商业贸易中不再使用美元交易。

印度央行表示,已经建立了用于国际贸易的印度卢比结算机制,并立即生效。该机制包括用卢比结算进出口货物的发票、支付等。印度经济专家分析称,此举旨在减少印度对美元的依赖,减缓卢比贬值。

以色列央行今年开始将加元、澳元、日元和人民币纳入其外汇储备,而此前只持有美元、英镑和欧元三种货币。同时,该国央行计划将美元在其外汇储备中的比例由66.5%降至61%,以减少对美元的风险敞口。

有分析认为,随着世界走向多极化,美国已不再是世界上最大的贸易国,美元的实力和地位会同步减弱。现在的问题在于美元将在何时丧失全球货币体系的主导地位,而不在于是否会丧失。